Türkiye İş Bankası A.Ş.

31.12.2015 Tarihli Konsolide Finansal Rapor

185

Finansal Bilgiler ve Risk Yönetimi

DÖRDÜNCÜ BÖLÜM: GRUBUNMALİ BÜNYESİNE VE RİSK YÖNETİMİNE İLİŞKİN BİLGİLER

I. Sermaye Yeterliliği Standart Oranına İlişkin Açıklamalar

Grubun ve Ana Ortaklık Banka’nın çekirdek sermaye yeterlilik oranı sırasıyla % 12,86 ve % 13,50; ana sermaye yeterlilik oranı sırasıyla % 12,84 ve % 13,42; sermaye yeterliliği

standart oranları sırasıyla % 15,10 ve % 15,65’dir. Konsolide ve konsolide olmayan bazda sermaye yeterliliği oranları, 28.06.2012 tarih ve 28337 sayılı Resmi Gazete’de yayımlanarak

01.07.2012 tarihinde yürürlüğe giren Bankaların Sermaye Yeterliliğinin Ölçülmesine ve Değerlendirilmesine İlişkin Yönetmelik, Kredi Riski Azaltım Tekniklerine İlişkin Tebliğ ve

Menkul Kıymetleştirmeye İlişkin Risk Ağırlıklı Tutarların Hesaplanması Hakkında Tebliğ ile 05.09.2013 tarih ve 28756 sayılı Resmi Gazete’de yayımlanarak yürürlüğe giren Bankaların

Özkaynaklarına İlişkin Yönetmelik hükümleri çerçevesinde hesaplanmıştır.

Sermaye yeterliliği oranları, kredi riski, piyasa riski ve operasyonel risk için gerekli sermaye yükümlülükleri üzerinden hesaplanmaktadır. Kredi riskine esas tutar, bilanço içi varlıklar ile

gayrinakdi krediler, taahhütler ve türev finansal araçların türleri, risk sınıfları ve derecelendirme notları dikkate alınarak ilgili mevzuattaki risk ağırlıklarında değerlendirilmektedir.

Gayrinakdi krediler ve taahhütler, 01.11.2006 tarih ve 26333 sayılı Resmi Gazete’de yayımlanarak yürürlüğe giren Bankalarca Kredilerin ve Diğer Alacakların Niteliklerinin Belirlenmesi

ve Bunlar İçin Ayrılacak Karşılıklara İlişkin Usul ve Esaslar Hakkında Yönetmelik uyarınca ayrılan özel karşılıklar düşüldükten sonra, Bankaların Sermaye Yeterliliğinin Ölçülmesine ve

Değerlendirilmesine İlişkin Yönetmelik’in 5’inci maddesinde belirtilen krediye dönüştürme oranlarına tabi tutulmak suretiyle kredi riskine esas tutar hesaplamalarına dahil edilmektedir.

Özkaynak hesaplamasında sermayeden indirilen değer olarak dikkate alınan tutarlar, kredi riskine esas tutar hesaplamasına konu edilmemektedir.

Hesaplamaya konu finansal varlık, yükümlülük ve bilanço dışı işlemler; yasal mevzuat ve Banka’nın dahili risk politikaları çerçevesinde “alım-satım hesapları” ve “bankacılık hesapları”

olmak üzere iki ayrı portföy altında izlenmektedir. Banka tarafından aktif olarak alım-satıma konu edilen bilanço içi finansal varlıklar, ticari kar elde edilmesi amacıyla yapılan türev

işlemler ile döviz pozisyonundan oluşan alım-satım hesapları için Banka Standart Metot çerçevesinde piyasa riski hesaplamaları yapmaktadır. Alım-satım hesapları içerisinde

değerlendirilmeyen varlık ve yükümlülüklerden oluşan bankacılık hesaplarındaki finansal enstrümanlar ile finansal olmayan varlıklar ise kredi riskine konu edilmektedir.

Operasyonel risk için Temel Gösterge Yöntemi kullanılmaktadır.

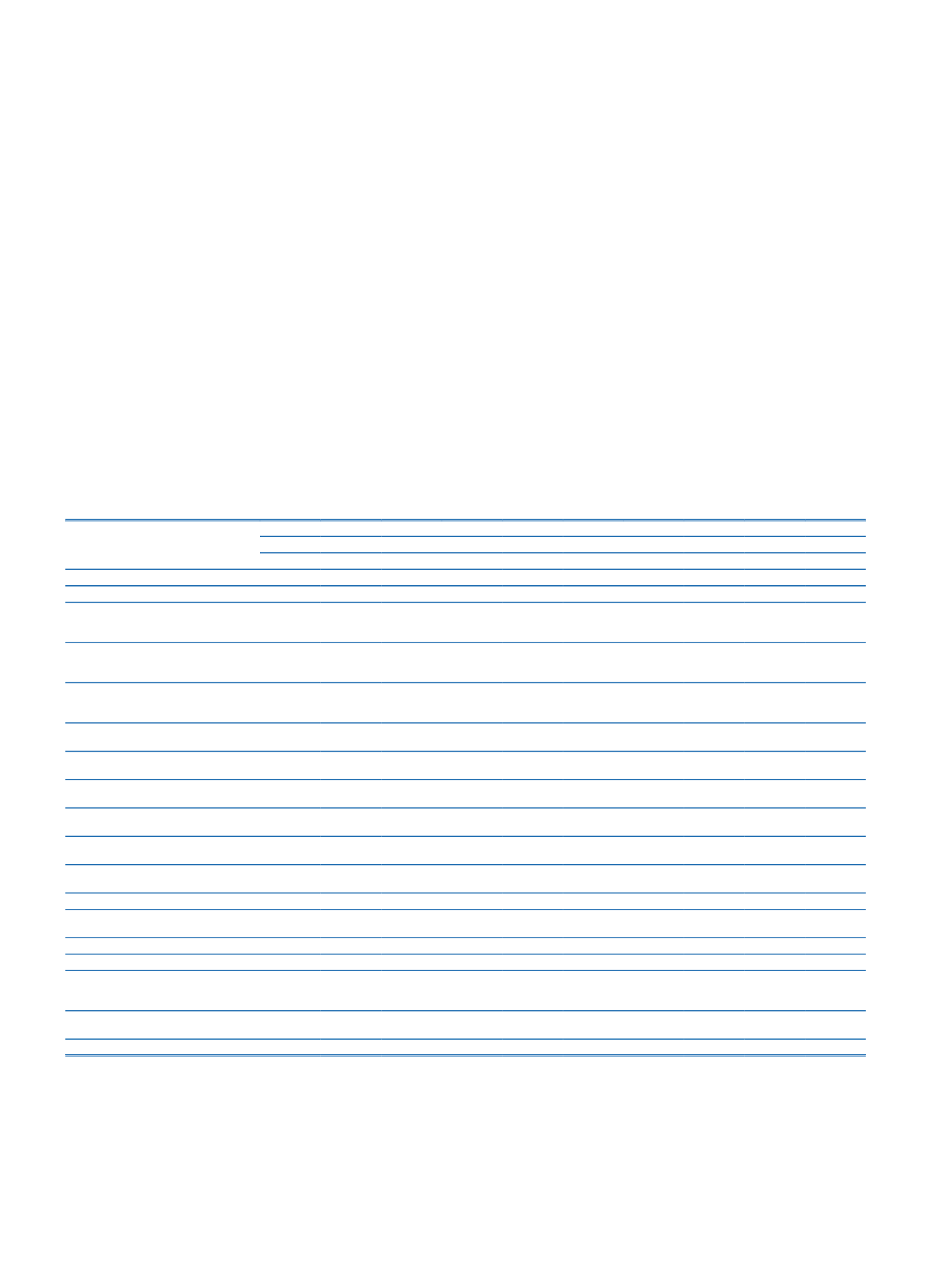

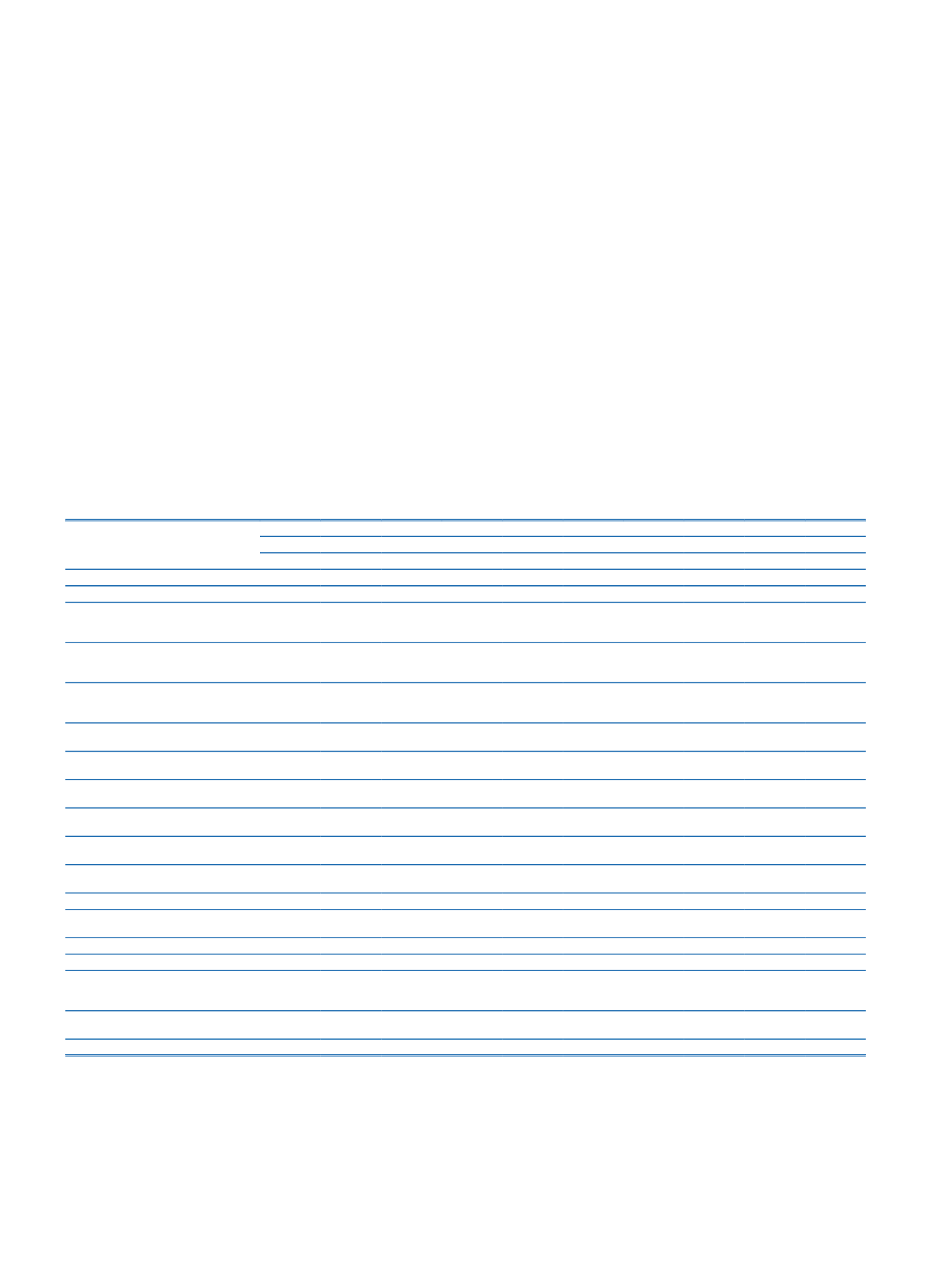

Konsolide olmayan sermaye yeterliliği standart oranına ilişkin bilgiler:

Risk Ağırlıkları

Banka

%0

%10

%20

%50

%75 %100 %150 %200 %250 %1250

Kredi Riskine Esas Tutar

Risk Sınıfları

Merkezi yönetimlerden veya merkez

bankalarından şarta bağlı olan ve

olmayan alacaklar

63.859.977

10.648.600

678.430

474.710

Bölgesel yönetimlerden veya yerel

yönetimlerden şarta bağlı olan ve

olmayan alacaklar

34

29.754 15.120

1.491

İdari birimlerden ve ticari olmayan

girişimlerden şarta bağlı olan ve olmayan

alacaklar

3.036

240.308

Çok taraflı kalkınma bankalarından şarta

bağlı olan ve olmayan alacaklar

523

Uluslararası teşkilatlardan şarta bağlı

olan ve olmayan alacaklar

Bankalar ve aracı kurumlardan şarta bağlı

olan ve olmayan alacaklar

2.721

3.471.091 5.308.289

245.277

140

Şarta bağlı olan ve olmayan kurumsal

alacaklar

6.546.849

417.758 2.116.147

118.272.702 26.878

Şarta bağlı olan ve olmayan perakende

alacaklar

279.467

34.765.756 2.559.354

Şarta bağlı olan ve olmayan gayrimenkul

ipoteğiyle teminatlandırılmış alacaklar

32.567.213

914.055

Tahsili gecikmiş alacaklar (1)

897.136

Kurulca riski yüksek olarak belirlenen

alacaklar

95.495

5.541.900 8.458.619 126.154

İpotek teminatlı menkul kıymetler

Menkul kıymetleştirme pozisyonları

Bankalar ve aracı kurumlardan olan kısa

vadeli alacaklar ile kısa vadeli kurumsal

alacaklar

Kolektif yatırım kuruluşu niteliğindeki

yatırımlar

Diğer alacaklar

2.844.247

160

15.026.989

124.575

(1)

“Bankaların Sermaye Yeterliliğinin Ölçülmesine ve Değerlendirilmesine İlişkin Yönetmelik” hükümleri gereği, Tasfiye Olunacak Alacaklar Hesabında izlenen kredi ve diğer alacakların, bunlar için ayrılan özel karşılıklarla

netleştirilmesinden sonraki net değerlerini ifade etmektedir.