Türkiye İş Bankası A.Ş.

31.12.2015 Tarihli Konsolide Finansal Rapor

204 İş Bankası

2015 Faaliyet Raporu

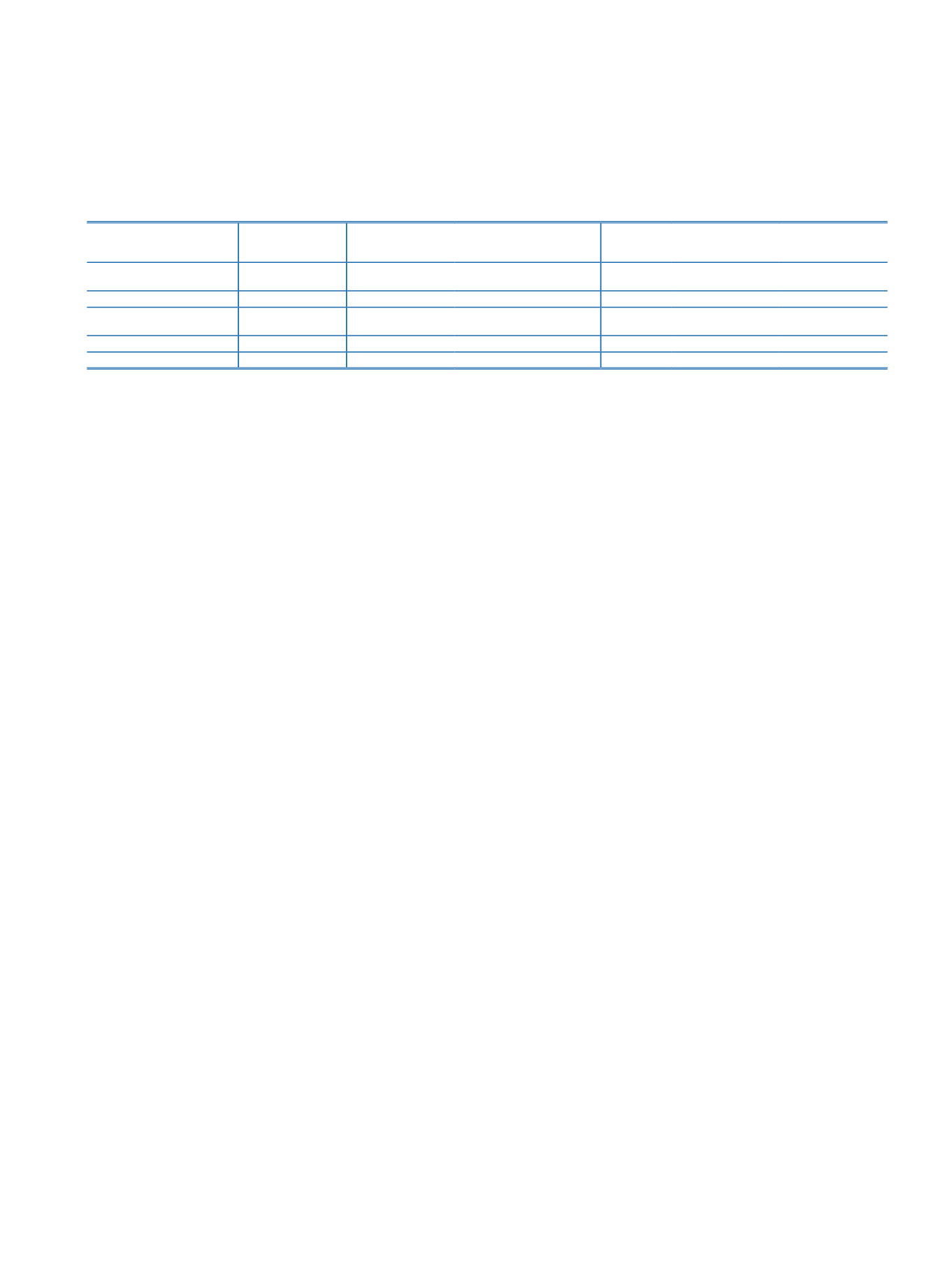

c.

Hisse senedi yatırımlarına ilişkin gerçekleşmemiş kazanç veya kayıplar, yeniden değerleme değer artışları ile bunların ana ve katkı sermayeye dahil edilen tutarları:

Portföy

Dönem İçinde

Gerçekleşen

Kazanç/Kayıp

Yeniden Değerleme Değer Artışları

Gerçekleşmemiş Kazanç ve Kayıplar

Toplam

Katkı Sermayeye

Dahil edilen

Toplam

Ana Sermayeye

Dahil Edilen

Katkı Sermayeye

Dahil Edilen

Özel Sermaye Yatırımları

Borsada İşlem Gören Hisse

Senetleri

2.219.941

2.219.941

Diğer Hisse Senetleri

Toplam

2.219.941

2.219.941

VIII. Likidite Riski Yönetimi ve Likidite Karşılama Oranına İlişkin Açıklamalar

Likidite riski, uzun vadeli varlıkların kısa vadeli kaynaklarla fonlanmasının bir sonucu olarak ortaya çıkabilmektedir. Banka’da likidite riskinin yönetimi; “Aktif Pasif Yönetimi Riski Politikası”

doğrultusunda, bilanço yönetimine ilişkin stratejiler ile yasal yükümlülüklerin gerekleri de dikkate alınarak, cari piyasa koşullarının yanı sıra iktisadi ve finansal konjonktüre ilişkin

beklentiler çerçevesinde gerçekleştirilmektedir.

Banka’nın başlıca fon kaynağını mevduat oluşturmaktadır. Piyasa koşulları gereği ortalama mevduat vadesinin varlıklara kıyasla daha kısa olmasına karşın, geniş şube ağı ve istikrarlı

çekirdek mevduat tabanı Banka’nın kaynak temininde en önemli güvencelerinden birini teşkil etmektedir. Öte yandan, orta ve uzun vadeli kaynak teminine yönelik olarak yurt dışı

kuruluşlardan kredi temin edilmesi de söz konusu olmaktadır. Fonlama tarafında oluşabilecek yoğunlaşmaların Banka’nın likidite riski profiline olumsuz etkide bulunmasını engellemek

amacıyla mevduat ve mevduat dışı borçlanmada temerküz limitleri de aktif bir şekilde kullanılmaktadır.

Piyasa dalgalanmaları neticesinde ortaya çıkabilecek likidite ihtiyacının eksiksiz bir biçimde sağlanabilmesi amacıyla likit değerlerin muhafaza edilmesine özen gösterilmekte, bu

kapsamdaki çalışmalar TP ve YP nakit akım projeksiyonları ile desteklenmektedir. TP ve YP mevduatın vade yapısı, maliyeti ve toplam tutarındaki gelişmeler günlük olarak takip

edilmekte, söz konusu çalışmalar sırasında geçmiş dönemlerde yaşanan gelişmeler ve geleceğe yönelik beklentiler dikkate alınmaktadır. Yapılan nakit akım projeksiyonlarından

hareketle çeşitli vadelerdeki fiyatlamaların farklılaştırılması suretiyle likidite ihtiyacının giderilmesine yönelik tedbirler alınmakta, ayrıca olağanüstü durumlarda ihtiyaç duyulabilecek

likidite tahmin edilerek kullanılabilecek alternatif likidite kaynakları belirlenmektedir.

Banka’nın maruz kaldığı likidite riskinin, mevzuatın öngördüğü sınırlar çerçevesinde belirlenen risk kapasitesi ile Banka’nın temel stratejilerine bağlı olarak ortaya çıkan risk iştahına

uygun olması birincil önceliktir. Banka’nın, likidite kaynaklarında yaşanabilecek büyük düzeydeki azalmalara karşı her durumda satılabilecek veya rehnedilebilecek yeterli seviyede

serbest likit varlık bulundurması esastır. Söz konusu likit varlıklardan oluşan likidite tamponunun seviyesi Yönetim Kurulu tarafından belirlenen likidite risk limitleri ile ifade edilen

Banka’nın likidite risk toleransıyla uyumlu olarak belirlenmektedir. Likidite durumunun gözden geçirilerek uygun likidite seviyesinin belirlenmesi, Yönetim Kurulu tarafından onaylanmış

limitler dâhilinde, gerekli fon kaynağının ve vade yapısının belirlenmesi Bankamız “Aktif Pasif Komitesi” (APKO) sorumluluğundadır.

Hazine Bölümü; Aktif Pasif Riski Politikası limitleri, İş Programı’nda belirlenmiş hedefler ve Aktif Pasif Yönetimi Komitesi ile Aktif Pasif Birimi Komitesi toplantılarında alınan kararlar

doğrultusunda likiditeyi izlemek, stres testi ve senaryo analizleri kullanarak likidite projeksiyonu yapmak ve likidite riskini önleyici tedbirler almakla sorumludur. Bu çerçevede;

Hazine Bölümü, şubeler, iş birimleri ve bilgi işlem sisteminden sağlanan bilgilere dayanarak Banka’nın Türk Lirası (TL) ve yabancı para (YP) likidite pozisyonunu anlık ve ileriye dönük

olarak izlemektedir. Nakit akışlarını dengeleme, dolayısıyla da maruz kalınan likidite riskinin azaltımına yönelik olarak, repo ve teminatlı borçlanmaya konu olabilecek serbest menkul

kıymetler portföyünün yönetiminin yanı sıra; kredi kartı alacakları, bireysel krediler portföyü ve benzeri şekilde çok sayıda borçlu üzerine dağılmış görece küçük tutarlı perakende

kredilerden oluşturulan varlık havuzlarından seküritizasyon veya diğer yapılandırılmış finansman ürünleri vasıtasıyla likidite yaratılmasına ve uzun vadeli borçlanma olanaklarına dair

değerlendirmeler de düzenli olarak gerçekleştirilmektedir.

Banka likidite riskinin dahili olarak ölçümünde likidite stres testlerinden faydalanmaktadır. Söz konusu yaklaşımda, parametreleri Yönetim Kurulu tarafından belirlenen likidite stres

senaryolarında, Banka’nın likit varlıklarının bir ay içerisinde gerçekleşmesi muhtemel net nakit çıkışlarını karşılama düzeyi ortaya konulmaktadır. Likidite yeterlilik limitleri, gerek Türk

Lirası gerekse yabancı parada Banka’nın likidite riski yönetimine özgü gereksinimler ve risk toleransı göz önüne alınarak Yönetim Kurulu tarafından belirlenmektedir. Likidite riskine

ilişkin ölçümler Risk Yönetim Bölümü tarafından gerçekleştirilmekte olup ölçüm sonuçları düzenli olarak ilgili riskin yönetiminden sorumlu icracı birimler ile üst yönetim ve Yönetim

Kurulu’na raporlanmaktadır.

Banka’nın likidite pozisyonunu ve fonlama stratejisini sürekli olarak izlemesi esastır. Banka’nın, kontrolü dışında gerçekleşen olumsuz piyasa hareketleri, beklenmedik makroekonomik

olaylar ve diğer nedenlerle likidite krizine girmesi halinde Acil Durum Aksiyon ve Fonlama Planı’nın devreye girmesi öngörülmektedir. Kriz durumu, bu durum karşısında ilgili komite ve

birimler tarafından alınan önlemler ile bunların sonuçlarına ilişkin olarak söz konusu planlara yönelik uygulamanın her aşamasında Denetim Komitesi aracılığı ile Yönetim Kurulu’na bilgi

verilmesi zorunludur.

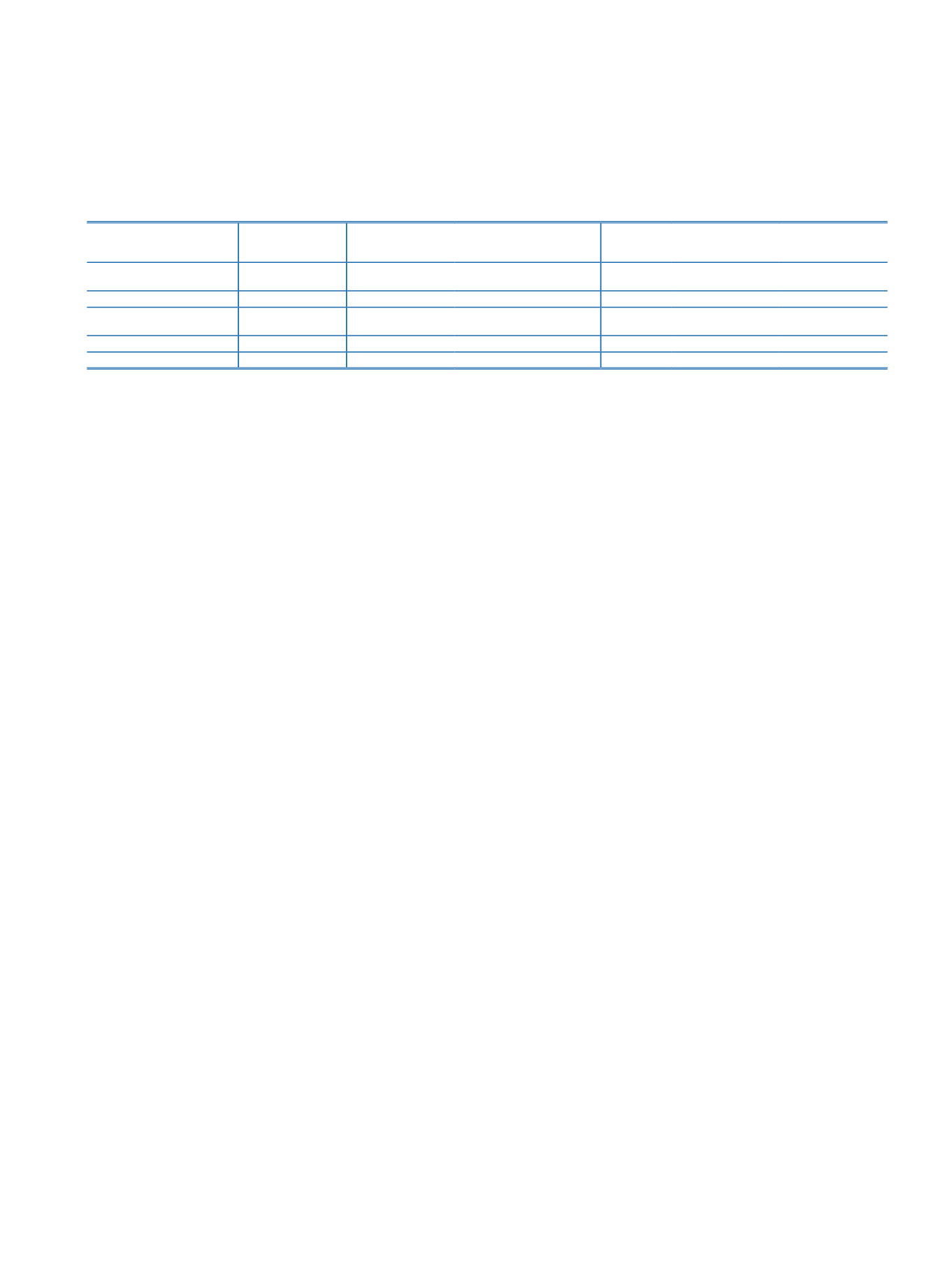

Banka’nın konsolide yabancı para ve toplam (YP+TP) likidite karşılama oranlarının son üç aylık döneme ilişkin ortalamalarına aşağıda yer verilmektedir.